Performance

Actif

Les Quotas d’Emission Européens (EUAs) sont un instrument financier émis par le Comission européenne. Leur offre est plafonnée, et diminue chaque année. Cela entraîne une appréciation de leur valeur. Ils sont un des actifs les plus performants des dix dernières années.

Performance passée et future

Le prix de l'EUA a augmenté de 25 % par an au cours de la dernière décennie, surperformant la majorité des principales classes d’actifs. A l’avenir, les experts s’accordent sur une croissance soutenue des prix, en cohérence avec la construction du marché.

Performance passée et future

HISTORIQUE DE PRIX

Une forte appréciation du prix

Une appréciation de +25% par an en moyenne depuis dix ans, portée par des modifications réglementaires et des mécanismes de stabilisation du marché, assurant la diminution progressive de l’offre.

PROJECTIONS DE PRIX

Les projections des experts s’alignent

Les experts s’accordent largement sur une appréciation au cours des prochaines années, avec un consensus de 120€ - 160€ à 2030.

Simulez vos rendements potentiels

Indicateurs financiers

Retour sur investissement

Un investissement d'avenir

Les EUAs ont connu une croissance annuelle de +25% au cours des dix dernières années, surperformant la plupart des classes d’actifs. Ils sont un actif séduisant dans un portefeuille diversifié à la recherche d’un fort potentiel de rendement.

Volatilité

Un comportement de matière première

Avec une volatilité des rendements quotidiens sur 90 jours de 2.24%, les EUA ont une volatilité supérieure aux actions ou obligations étatiques, mais plus faible que les matières premières énergétiques. Les EUAs sont un actif de long terme pour des investisseurs patients, à la recherche de stratégies passives d’achat-détention.

Liquidité

Un marché liquide

Le Système d’Echange de Quotas d’Emission de l’Union Européennée (SEQE-UE) est un marché gigantesque et liquide, avec un volume d’échange annuel de près de mille milliards d’euros. Les participants au marché sont des entités régulées, des institutions financières, des entreprises d’investissements, qui échangent 3 milliards d’euros quotidiennement. Les quotas d'émissions sont en train de devenir une classe d'actifs mondiale.

Cela assure aux investisseurs privés la possibilité d’entrer et de sortir de leurs positions avec facilité, contribuant à un environnement de marché stable et robuste.

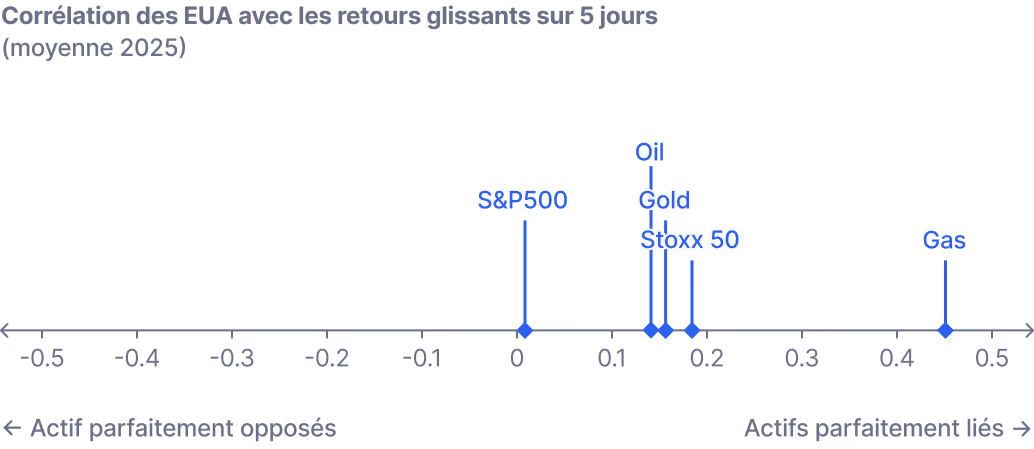

Corrélation

Opportunité de diversification réelle

Les EUA présentent une très faible corrélation avec les principales classes d'actifs telles que les actions, les obligations ou les matières premières, ce qui indique que leurs fluctuations de prix sont largement indépendantes des autres marchés financiers. Cette caractéristique unique fait des EUA un outil de diversification inestimable au sein d’un portefeuille d’investissement équilibré.

Les EUAs ont toute leur place dans votre portefeuille

Homaio vous donne une exposition financière au marché de quotas d’émission le plus liquide et sophistiqué au monde. En tant qu’investisseur privé, vous avez maintenant accès à un actif financier idéal pour une stratégie de placement long terme.